Das Wichtigste – kurz & knapp

Voraussetzungen

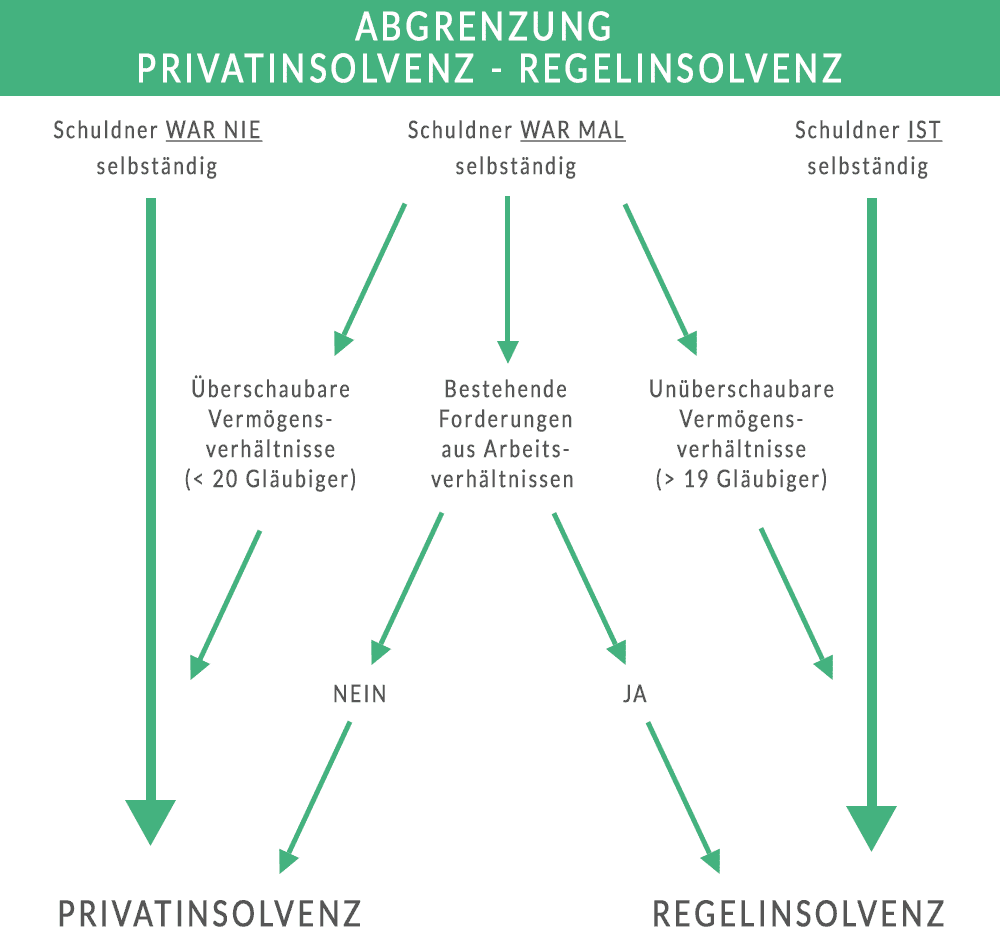

Die Privatinsolvenz ist ein vereinfachtes Insolvenzverfahren für Verbraucher, das Sie durchlaufen können, wenn Sie …

Ist das nicht der Fall, gilt für Sie die Regelinsolvenz, das allgemeine Insolvenzverfahren in Deutschland.

Weitere Voraussetzungen für ein Privatinsolvenzverfahren:

Privatinsolvenz – typischer Ablauf

Ziehen Sie ein Verbraucherinsolvenzverfahren in Betracht? Dann sollten Sie sich professionelle Hilfe von Experten holen. Unsere Schuldnerberater unterstützen Sie dabei, Ihre Schulden loszuwerden. In vielen Fällen gelingt dies durch eine einvernehmlichen Einigung mit den Gläubigern. Ein Insolvenzverfahren würde sich dann erübrigen.

Das Verfahren der Privatinsolvenz gliedert sich in fünf Phasen:

1. Außergerichtliche Schuldenbereinigung

Bevor es zum Insolvenzverfahren kommen kann, muss ein außergerichtliches Schuldenbereinigungsverfahren stattfinden. Stimmen ALLE Gläubiger dem Schuldenbereinigungsplan zu, vermeiden Sie die Insolvenz. Stattdessen zahlen Sie monatliche Raten an Ihre Gläubiger. Diese verzichten häufig auf einen Teil ihrer Forderungen (siehe Verhandlungsergebnisse).

2. Gerichtliches Schuldenbereinigungsverfahren

Ist der außergerichtliche Einigungsversuch gescheitert, benötigen Sie für Ihren Insolvenzantrag eine entsprechende Bescheinigung (§ 305 Abs. 1 Nr. 1 InsO). Das Insolvenzgericht prüft nun, ob es doch noch einen Vergleich herbeiführen kann. Das klappt jedoch sehr selten.

3. Insolvenzverfahren

In einem umfassenden Formular beantragen Sie u.a. die Restschuldbefreiung und müssen Ihr Vermögen und Ihre Schulden auflisten. Sofern die Verfahrenskosten durch die Insolvenzmasse gedeckt sind, wird das Verfahren eröffnet und veröffentlicht. Ein Insolvenzverwalter / Treuhänder verwertet das pfändbare Vermögen.

4. Wohlverhaltensphase (3 Jahre)

In den nächsten drei Jahren treten Sie den pfändbaren Teil Ihres Einkommens an den Treuhänder ab. Dieser Zeitraum wird auch als Abtretungsfrist bezeichnet. Darüber hinaus müssen Sie die Obliegenheiten beachten und sich redlich verhalten. Sie dürfen u.a. keine neuen Schulden machen, müssen sich um eine adäquate Arbeit bemühen und den Treuhänder über Änderungen (z.B. Umzug oder Jobwechsel) informieren.

5. Restschuldbefreiung

Wenn Sie alle Pflichten erfüllt haben, befreit Sie das Gericht von Ihren restlichen Schulden. Davon ausgenommen sind z.B. Schulden, die aus Straftaten entstanden sind. Ihr wirtschaftlicher Neustart kann beginnen!

Vorteile einer Privatinsolvenz

Nach einer Gesetzesänderung Ende 2020 dauern Insolvenzverfahren nur noch maximal drei Jahre. Das gilt für Privatinsolvenzverfahren und Regelinsolvenzverfahren. Vorher betrug die Höchstdauer sechs Jahre. Sie sind also schneller schuldenfrei und können finanziell neu durchstarten. Noch schneller geht es nur mit einem außergerichtlichen Vergleich oder einem Insolvenzplanverfahren.

Die Privatinsolvenz hat nicht nur aus finanzieller, sondern auch aus psychischer Sicht viele Vorteile. Waren Sie vorher dem Druck Ihrer Gläubiger und den Vollstreckungsversuchen von Gerichtsvollziehern ausgeliefert, können Sie nun Ihre Geschicke wieder weitestgehend selbst bestimmen. Da Partner, Familie und Freunde häufig mit leiden, werden auch sie entlastet.

Mit der Einleitung des Insolvenzverfahrens beginnt Ihre Entschuldung. Durch die festgelegten „Spielregeln“ ist von Anfang an klar, wann Sie Ihre Schulden abgetragen haben. Übrigens zahlen viele Schuldner vor dem Insolvenzverfahren oftmals mehr Geld an ihre Gläubiger, als sie es aus rechtlicher Sicht eigentlich müssten. Auch das ist nun vorbei.

Wenn das Insolvenzverfahren eröffnet wurde, gilt der Pfändungsschutz. Ab sofort ist es Ihren Gläubigern verboten, eine Zwangsvollstreckung durchzuführen. So bleibt Ihr pfändungsfreies Einkommen unangetastet. Ohne Verbraucherinsolvenz dürften Ihre Gläubiger 30 Jahre lang bei Ihnen pfänden.

Welcher Betrag von Ihrem Nettoeinkommen gepfändet werden darf, richtet sich nach den Werten der Pfändungstabelle. Seit 2021 werden die Pfändungsfreigrenzen jährlich aktualisiert und an die Lebenshaltungskosten angepasst. Die aktuelle Pfändungstabelle 2023 / 2024 gilt vom 1. Juli 2023 bis zum 30. Juni 2024. Darin liegt der Basis-Pfändungsfreibetrag bei 1.402,28 Euro.

Damit Ihr Girokonto insolvenzfest ist, müssen Sie es vor dem Einreichen des Insolvenzantrags in ein Pfändungsschutzkonto (P-Konto) umwandeln. Der automatische Grundfreibetrag liegt derzeit bei 1.410,- Euro. Wenn z.B. Kindergeld auf Ihrem Konto eingeht oder Sie Unterhalt zahlen müssen, können Sie diesen Basisschutz mit einer P-Konto Bescheinigung erweitern.

TIPP: Mit unserem Pfändungsrechner können Sie (für alle Jahre ab 2002) schnell und einfach ausrechnen, wie hoch der pfändbare und unpfändbare Teil Ihres Einkommens ist.

Rechtsanwalt Oliver Schulz über die wichtigsten Vorteile und Nachteile einer Privatinsolvenz!

Vorteile im Überblick

Insbesondere die Tatsache, dass nach der Eröffnung des Verfahrens Lohnpfändungen / Gehaltspfändungen oder Kontopfändungen durch Gläubiger (und Gerichtsvollzieher) nicht mehr möglich sind, erleichtert das Leben.

Unsere bisherigen Erfahrungen zeigen, dass eine Privatinsolvenz gewöhnlich ohne größere Probleme durchlaufen wird. Wenn andere es schaffen, schaffen Sie das auch!

Nachteile einer Privatinsolvenz

Sie können die Insolvenz nicht vor Ihrem Arbeitgeber geheim halten. Schließlich zahlt er das pfändbare Einkommen an den Insolvenzverwalter.

Es gibt auch Schulden, die nicht unter die Restschuldbefreiung fallen. Dazu gehören Verbindlichkeiten aus vorsätzlich unerlaubter Handlung. Dementsprechend bleiben z.B. Schulden wegen Betrugs sowie Bußgelder und andere Strafgelder bestehen.

Das in Deutschland relativ langwierige Verfahren geht für den Verbraucher zudem mit Einschränkungen und Auflagen einher. Sämtliche Finanzen müssen offengelegt werden und das Vermögen wird verpfändet. Sie dürfen u.a. nicht vergessen, dem Verwalter Ihren Wohnorts- oder Arbeitsplatzwechsel mitzuteilen. Es wird auch erwartet, dass Sie sich um ein Einkommen bzw. einen Job bemühen.

Ein weiterer Nachteil der Privatinsolvenz ist die schlechte Bonität. Ein niedriger Schufa-Score sorgt für eine geringere Kreditwürdigkeit und erschwert z.B. die Aufnahme von Krediten und den Abschluss von Verträgen. Die gute Nachricht: Seit April 2023 speichert die Schufa Informationen über Privatinsolvenzen nur noch 6 Monate – bis dahin waren es 3 Jahre. Dementsprechend können Betroffene jetzt schneller am Wirtschaftsleben teilnehmen.

Zu guter Letzt könnten Sie es als Nachteil empfinden, dass jedes Insolvenzverfahren veröffentlicht wird. Seit 2002 kann jeder über die Website Insolvenzbekanntmachungen.de eine entsprechende Namensliste einsehen.

Nachteile im Überblick

Fazit

Wenn tatsächlich keine außergerichtliche Einigung mehr möglich ist, ist ein Insolvenzverfahren das „Licht am Ende des Tunnels“.

Der wichtigste Vorteil einer Privatinsolvenz ist der, dass Sie anschließend schuldenfrei sind. Sie können bei Null anfangen und haben wieder eine echte Perspektive. Nach drei Jahren – unabhängig von der Schuldensumme – haben Sie i.d.R. keine Schulden mehr.

Sie müssen keine Besuche vom Gerichtsvollzieher oder überraschende Pfändungen befürchten. Das Existenzminimum ist gesichert. Außerdem fällt es Ihnen wieder leichter, den Überblick über Ihre Finanzen zu behalten.

Da viele Nachteile auch ohne Insolvenzverfahren auftreten und die Gefahr besteht, dass die Situation unter finanziellen, psychischen und sozialen Gesichtspunkten noch weiter außer Kontrolle geraten kann, ist es bei hohen Schulden häufig die richtige Entscheidung, professionelle Hilfe in Anspruch zu nehmen und ggf. einen Insolvenzantrag zu stellen.

Die Privatinsolvenz kann auf jeden Fall ein finanzieller Rettungsring sein, insbesondere nach der generellen Verkürzung von Insolvenzverfahren auf maximal drei Jahre!

FAQ

1. Was bedeutet Privatinsolvenz?

Der Begriff Insolvenz wird aus dem Lateinischen abgeleitet. Während „solvere“ mit „zahlen“ übersetzt wird, steht „insolventia“ in etwa für „nicht mehr zahlen können“. Privatinsolvenz bedeutet, dass eine Privatperson auf absehbare Zeit nicht in der Lage ist, ihre Rechnungen zu begleichen.

2. Ab wann lohnt sich eine Privatinsolvenz?

Das kann man pauschal schwer sagen. Sie „lohnt“ sich auf jeden Fall, wenn es keinen anderen Weg aus den Schulden mehr gibt und z.B. der Vergleich mit den Gläubigern gescheitert ist. Die Möglichkeit, nach drei Jahren schuldenfrei zu sein, ist dann sozusagen der „Lohn“.

3. Was sind die Voraussetzungen für eine Privatinsolvenz?

Das vereinfachte Insolvenzverfahren ist Privatpersonen oder ehemaligen Selbständigen mit überschaubaren Vermögensverhältnissen vorbehalten, die zahlungsunfähig bzw. überschuldet sind. Darüber hinaus muss eine Bescheinigung nach § 305 InsO darüber vorliegen, dass ein außergerichtlicher Vergleich mit den Gläubigern gescheitert ist.

4. Ab wie viel Euro Schulden kann man Privatinsolvenz anmelden?

Theoretisch wäre ein Insolvenzantrag ab 1 Euro möglich. Wahrscheinlich macht eine Anmeldung aber erst Sinn, wenn man mehr als 5.000 Euro Schulden hat.

5. Wie lange dauert eine Privatinsolvenz?

Maximal drei Jahre! Diese Laufzeit wurde Ende 2020 im „Gesetz zur weiteren Verkürzung des Restschuldbefreiungsverfahrens“ festgelegt und gilt für alle Insolvenzverfahren, die seit dem 1. Oktober 2020 beantragt wurden. Für Insolvenzanträge, die zwischen dem 17.12.2019 und dem 30.9.2020 eingereicht wurden, gilt eine Übergangsregelung (siehe FAQ Nr. 31). 2025 wird geprüft, ob es bei dieser Dauer bleibt. Vorher dauerte das Insolvenzverfahren für private Verbraucher bis zu sechs Jahre.

6. Wie hoch ist der Pfändungsfreibetrag?

Der individuelle Pfändungsfreibetrag ist abhängig vom Nettoeinkommen und den Unterhaltspflichten. Die Pfändungstabelle wird JÄHRLICH aktualisiert. Für den Zeitraum 1. Juli 2023 bis 30. Juni 2024 liegt der unpfändbare Teil bei 1.402,28 Euro. Liegt das Einkommen darunter, darf keine Pfändung vorgenommen werden. Ab einem Nettoverdienst über 4.298,81 Euro wird hingegen voll gepfändet.

7. Welche Schulden fallen nicht in die Privatinsolvenz?

Deliktische Forderungen, d.h. Verbindlichkeiten aus Straftaten sowie Straf- und Bußgelder. Unterhaltsschulden werden nicht getilgt, wenn man vorsätzlich und pflichtwidrig den Unterhalt nicht gezahlt hat.

8. Wo beantrage ich Privatinsolvenz?

Beim zuständigen Insolvenzgericht, das üblicherweise beim Amtsgericht angesiedelt ist. Da das Thema Insolvenz sehr komplex ist, sollte man unbedingt professionelle Hilfe in Anspruch nehmen.

9. Wie oft kann man Privatinsolvenz anmelden?

In der Regel alle 14 Jahre. Zunächst dauert es drei Jahre bis zur erfolgreichen Restschuldbefreiung. Danach greift eine 11-Jahres-Sperre (bzw. eine 10-Jahres-Frist für Verfahren vor dem 1.10.2020).

10. Wie viel kostet eine Privatinsolvenz?

Es entstehen i.d.R. Kosten für die außergerichtliche Schuldenregulierung und die Insolvenzantragsstellung. Die Verfahrenskosten, also Gerichtskosten und die Vergütung des Insolvenzverwalters, werden auf Antrag gestundet. Mit den monatlich pfändbaren Beträgen, die man in der Insolvenz abgeben muss, werden dann vorrangig die Verfahrenskosten bezahlt. Bei ganz niedrigen Einkommen werden die Kosten für alle Verfahrensabschnitte gestundet.

11. Bekomme ich eine Wohnung trotz Privatinsolvenz?

Das hängt eher von den Schufa-Einträgen ab und kann in manchen Fällen durchaus schwierig werden.

12. Was passiert mit einem Kredit bzw. Dispo bei Privatinsolvenz?

Alle Verbindlichkeiten, die vor Insolvenzeröffnung bereits begründet waren, darunter laufende Kredite, fallen als Insolvenzforderung in die Insolvenz und werden später von der Restschuldbefreiung umfasst. Das gilt nur, sofern kein sog. Eingehungsbetrug vorliegt. Der Kreditvertrag wird gekündigt, sofern noch nicht geschehen. Man muss die Raten also nicht mehr zahlen.

13. Bekommt man Bescheid, wenn Privatinsolvenz zu Ende ist?

Ja, man erhält den Beschluss über die Erteilung des Restschuldbefreiung und deren Rechtskraft.

14. Wie lange speichert die Schufa die Informationen über abgeschlossene Privatinsolvenzen?

Am 28. März 2023 hat die Schufa angekündigt, diese Daten zur Restschuldbefreiung nur noch sechs Monate zu speichern. Vorher waren es drei Jahre, was schon seit längerer Zeit von vielen Experten kritisiert wurde. Ende April 2023 hat die Schufa die Ankündigung umgesetzt und 250.000 Einträge gelöscht, die älter als sechs Monate sind.

15. Wie viel darf der Ehepartner verdienen?

Unendlich viel …

16. Was bedeutet Wohlverhaltensphase bei Privatinsolvenz?

In der Wohlverhaltensphase (Abtretungsfrist) darf man die 5 Obliegenheiten (§ 295 InsO) nicht verletzen, da sonst die Versagung der Restschuldbefreiung droht. Man muss sich um einen angemessenen Arbeitsplatz bemühen, dem Treuhänder den pfändbaren Teil des Einkommens (und ggf. die Hälfte einer Erbschaft) überlassen, jeden Wechsel von Wohnort oder Arbeitgeber mitteilen und darf keine direkten Zahlungen mehr an einzelne Gläubiger vornehmen.

17. Wann ist Privatinsolvenz nicht möglich?

Wenn man eine Sperre hat aufgrund versagter oder erteilter Restschuldbefreiung. Es kann auch vorkommen, dass es an einem Restschuldbedürfnis fehlt. Das wäre z.B. der Fall, wenn ein Großteil der Schulden nicht von der Restschuldbefreiung erfasst wird und dieser Umstand schon vorher klar ist. Nicht erfasste Schulden sind u.a. solche aus deliktischen Forderungen (wegen Steuerhinterziehung, Betrug etc.).

18. Privatinsolvenz abgelehnt – was nun?

Die Gründe prüfen (lassen) und dann mit professioneller Hilfe einen korrekten Insolvenzantrag stellen.

19. Was passiert, wenn man aus der Privatinsolvenz rausfliegt?

Je nachdem, was passiert ist, kann man es nach Ablauf der Sperrfristen erneut versuchen. Hier sollte man sich unbedingt professionelle Hilfe für die Antragsstellung als auch für die Betreuung im Verfahren suchen. So ist gewährleistet, dass beim nächsten Mal alles reibungslos abläuft und die Restschuldbefreiung erfolgreich erteilt werden kann.

20. Wo kann ich Insolvenzen einsehen?

Seit 2002 können Insolvenzverfahren von Privatpersonen auf Insolvenzbekanntmachungen.de eingesehen werden. Gerichtsverfahren werden in Deutschland öffentlich gemacht. Für Insolvenzen gilt dahingehend keine Ausnahme.

21. Wann ist man nach einer privaten Insolvenz wieder kreditwürdig?

Bei der Kreditwürdigkeit (Bonität) spielt die Schufa eine wichtige Rolle. Viele Banken und Unternehmen rufen dort vor Vertragsabschluss den Schufa-Score ab, um das Risiko von Zahlungsausfällen zu minimieren. Der Eintrag über die Restschuldbefreiung wirkt sich dabei negativ auf die Bonität aus. Seit April 2023 wird dieser aber nur noch 6 Monate gespeichert – vorher waren es 3 Jahre. Dementsprechend ist man jetzt schneller kreditwürdig. Vorausgesetzt, es gibt keine anderen Faktoren, die die Bonität mindern.

22. Wie lebt man mit Privatinsolvenz?

Die finanzielle Lage ist sehr klar. Vom Nettoeinkommen bleibt der unpfändbare Teil übrig. Dieser reicht aus, um die Existenz zu sichern. Sofern man sich an die Regeln hält und keine neuen Schulden macht, lebt es sich deutlich entspannter als vorher – die „bösen Briefe“ (Mahnungen, Vollstreckungsbescheide) bleiben aus. Viele Schuldner berichten, dass sie auch besser schlafen. Was aber klar sein muss: In der dreijährigen Abtretungsfrist (Wohlverhaltensphase) sind finanziell keine großen Sprünge möglich, d.h. evtl. muss die Urlaubsreise bescheidener oder ganz ausfallen.

23. Wie lange wird gepfändet?

In § 287 Abs. 2 InsO ist geregelt, dass „der Schuldner […] seine pfändbaren Forderungen auf Bezüge […] für den Zeitraum von drei Jahren nach der Eröffnung des Insolvenzverfahrens (Abtretungsfrist) an einen vom Gericht zu bestimmenden Treuhänder abtritt.“ In einfachen Worten: Der pfändbare Teil des Nettoeinkommens wird 3 Jahre lang gepfändet, d.h. während der kompletten Abtretungsfrist (Wohlverhaltensperiode).

24. Was darf ich behalten?

Zu Beginn des Insolvenzverfahrens prüft der Insolvenzverwalter, welche Teile des Vermögens verwertbar sind. Dabei muss er sich an § 811 InsO halten (Unpfändbare Sachen und Tiere). Alles, was der Schuldner z.B. für eine bescheidene Lebens- und Haushaltsführung, für die Ausübung seiner Erwerbstätigkeit oder aus gesundheitlichen Gründen benötigt, darf er behalten. Kleidung, Möbel, Haushaltsutensilien und Eheringe sind i.d.R. unpfändbar. Fernseher, Computer und andere Elektronikartikel ebenfalls – sofern es sich nicht um Luxusvarianten handelt. Wird das Auto z.B. für den Arbeitsweg benötigt, darf es nicht gepfändet werden. Hat es aber noch einen hohen Wiederverkaufswert, muss der Schuldner auf einen günstigeren PKW „umsatteln“. Vom Nettoeinkommen bleibt in der Privatinsolvenz der Pfändungsfreibetrag (siehe Pfändungstabelle).

25. Wie kann man Schulden loswerden ohne Privatinsolvenz?

Indem man sich vorher mit den Gläubigern einigt. Das ist mit einem außergerichtlichen Schuldenvergleich möglich, den man am besten mit Unterstützung einer professionellen Schuldnerberatung versucht. Sind alle Gläubiger einverstanden, zahlt der Schuldner i.d.R. eine monatliche Rate. In den meisten Fällen kann die Schuldensumme durch die Verhandlungen (deutlich) reduziert werden.

26. Kann eine Privatinsolvenz scheitern?

Ja, es handelt sich dann genau genommen um eine Versagung der Restschuldbefreiung. Diese kommt zustande, wenn man als Schuldner während der Wohlverhaltensperiode gegen die Obliegenheiten verstößt, z.B. wenn man der Auskunfts- und Mitwirkungspflicht nicht nachkommt, falsche Angaben macht oder die Zusammenarbeit in großen Teilen verweigert.

27. Wird eine Immobilie verkauft, wenn man Insolvenz anmeldet?

Die Immobilie wird vom Insolvenzverwalter / Treuhänder verwertet. Mit Insolvenzeröffnung verlieren Sie die Verfügungsbefugnis über Ihr Vermögen, d.h. Sie dürfen Ihre Immobilie nicht mehr veräußern. Es kann auch sein, sofern die Immobilie wertausschöpfend belastet ist, dass der Verwalter die Immobilie freigibt. Die Immobilie kann dann von den Grundschuldgläubigern weiter verwertet werden und auch eigenhändig veräußert werden.

28. Darf ich während eines laufenden Insolvenzverfahrens auswandern?

Ja. Sie benötigen nur bei Antragstellung einen Wohnsitz in Deutschland. Beachten Sie aber, dass die Restschuldbefreiung nur innerhalb der EU wirkt.

29. Was passiert mit einer Steuererstattung während der Privatinsolvenz?

Während der Insolvenzeröffnungsphase fällt die Steuerrückzahlung in die Insolvenzmasse und wird an die Gläubiger weitergegeben. In der Wohlverhaltensphase dürfen Sie das Geld i.d.R. behalten.

30. Was passiert mit Schulden, die während des laufenden Insolvenzverfahrens entstehen?

Es handelt sich dann um neue Schulden. Daher fallen sie nicht unter die Restschuldbefreiung.

31. Wie lange dauern Privatinsolvenzverfahren, die vor dem 1.10.2020 beantragt wurden?

Für Insolvenzanträge, die in der Zeit vom 17.12.2019 bis zum 30.09.2020 gestellt wurden, gilt eine Übergangsregelung mit folgenden Laufzeiten:

– ab 17.12.2019 = 5 Jahre 7 Monate

– ab 17.01.2020 = 5 Jahre 6 Monate

– ab 17.02.2020 = 5 Jahre 5 Monate

– ab 17.03.2020 = 5 Jahre 4 Monate

– ab 17.04.2020 = 5 Jahre 3 Monate

– ab 17.05.2020 = 5 Jahre 2 Monate

– ab 17.06.2020 = 5 Jahre 1 Monate

– ab 17.07.2020 = 5 Jahre 0 Monate

– ab 17.08.2020 = 4 Jahre 11 Monate

– ab 17.09.2020 = 4 Jahre 10 Monate

32. Ab wann kann man eine zweite Privatinsolvenz anmelden?

Wurde der erste Insolvenzantrag vor dem 1. Oktober 2020 gestellt, ist ein erneutes Insolvenzverfahren nach 10 Jahren möglich. Nach diesem Stichtag gilt eine Frist von 11 Jahren. Die zweite Insolvenz dauert dann übrigens nicht drei Jahre, sondern fünf Jahre.

33. Ist man nach 3 Jahren Privatinsolvenz schuldenfrei?

Im Normalfall ja. Schuldner werden nach einer erfolgreichen dreijährigen Wohlverhaltensphase von allen Schulden befreit, die zum Zeitpunkt der Insolvenzeröffnung bestanden. Von der Restschuldbefreiung ausgenommen sind Forderungen, die aus Straftaten stammen, z.B. wegen Steuerhinterziehung oder vorsätzlich nicht beglichener Unterhaltszahlungen.

34. Was ist ein Privatkonkurs?

In Österreich und in der Schweiz bezeichnet man das Insolvenzverfahren für Privatpersonen als Privatkonkurs. Beide Verfahren ähneln der deutschen Variante, haben aber auch ihre jeweiligen Eigenheiten.

35. Muss man für eine Privatinsolvenz einen Anwalt beauftragen?

Einen Fachanwalt für Insolvenzrecht an der Seite zu haben ist nicht erforderlich, aber sehr empfehlenswert. Es handelt sich um ein komplexes juristisches Thema, das für Laien teilweise schwer verständlich ist. Außerdem kann ein spezialisierter Anwalt die Schuldensituation besser einschätzen und kommuniziert mit Gläubigern und dem Insolvenzgericht.

36. Was sind die häufigsten Gründe für eine Überschuldung?

Mit massiven Geldproblemen kämpfen viele Personen, die arbeitslos sind, sich vom Partner getrennt haben, unwirtschaftlich haushalten, nur über ein geringes Einkommen verfügen, süchtig sind, einen Unfall hatten oder unter einer langwierigen Krankheit leiden.

37. Wie lange dauert es bis das Insolvenzverfahren beginnt?

Nachdem Sie den Insolvenzantrag eingereicht haben, dauert es meistens ca. sechs Wochen bis zur Eröffnung des Verfahrens. Bei erhöhtem Arbeitsaufkommen kann es mitunter auch etwas länger dauern.

38. Kann ich als Rentner bzw. Rentnerin die Privatinsolvenz durchlaufen?

Ja.

39. Kann ich als Arbeitsloser das Privatinsolvenzverfahren beantragen?

Ja. Sie sollten aber wissen, dass im gesamten Verfahren die sogenannte Erwerbsobliegenheit gilt. Das bedeutet, dass Sie sich ernsthaft um einen Job bemühen müssen. Dafür können mehrere Bewerbungen pro Woche notwendig sein. Zur Versagung der Restschuldbefreiung kann es kommen, wenn ein Gläubiger diese wegen eines Verstoßes beantragt.

40. Kann mir mein Vermieter kündigen, wenn ich mich in der Privatinsolvenz befinde?

Die Insolvenz an sich ist kein Kündigungsgrund (siehe § 112 InsO). Mietschulden, die vor der Insolvenzeröffnung angefallen sind, müssen vom Vermieter zur Insolvenztabelle angemeldet werden.

Haben Sie einer Enthaftungs- oder Freigabeerklärung zugestimmt (siehe § 109 Abs. 1 S. 2), sind Sie wieder für Ihre Mietzahlungen zuständig. Bleiben diese zwei Monate hintereinander aus, kann das zur Kündigung der Wohnung führen.

Foto: GiZGRAPHICS / stock.adobe.com

Oliver Schulz

Oliver Schulz ist seit 2010 Rechtsanwalt und hat sich als Fachanwalt auf das Rechtsgebiet Insolvenzrecht spezialisiert. Mit seiner Kanzlei Schulz & Partner führt er seit 2012 die Schuldnerberatung Schulz, die in mehreren deutschen Städten ansässig ist und Schuldnern dabei hilft, ihre Schulden durch einen außergerichtlichen Vergleich, eine Regelinsolvenz oder eine Privatinsolvenz loszuwerden und finanziell neu durchzustarten. Er ist u.a. Mitglied im HAV (Hamburgischer Anwaltverein e.V.) und im Norddeutschen Insolvenzforum Hamburg e.V.. Als ausgewiesener Experte gibt er Interviews, z.B. bei RTL Direkt (zum Thema SchuldnerAtlas 2023). Außerdem ist er als Gastautor aktiv, z.B. auf Unternehmer.de.